Informieren Sie sich über die Performance der österreichischen Pensionskassen und weitere Kennzahlen (Volatilität und Asset Allocation), die OeKB quartalsweise errechnet. Das 1. Quartal 2026 wird voraussichtlich ab dem 18.05.2026 veröffentlicht.

Aggregierte Kennzahlen per 31.12.2025

letzte Änderung am 12.02.2026

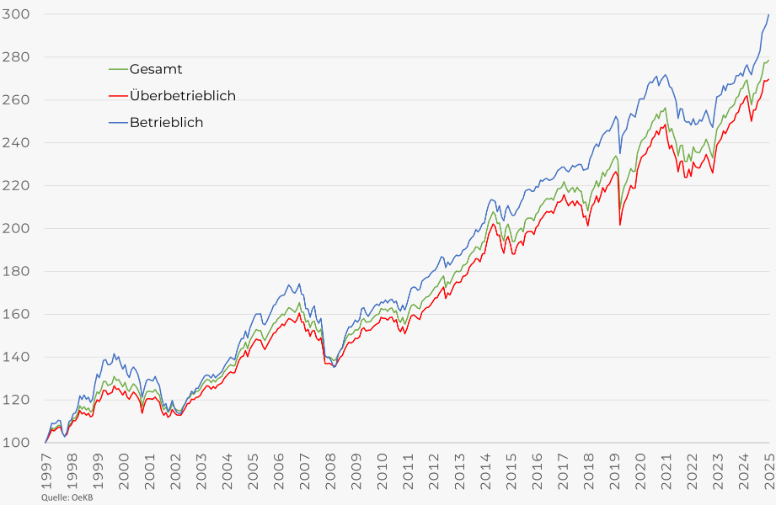

Entwicklung der Performance der österreichischen Pensionskassen seit 31.12.1997

Performance in %

| year-to-date | 1 Jahr | 3 Jahre p.a. |

5 Jahre p.a. |

10 Jahre p.a. |

15 Jahre p.a. |

seit 31.12.1997 p.a. |

|

| Pensionskassen gesamt |

4,86 | 4,86 | 6,34 | 3,17 | 3,45 | 3,65 | 3,73 |

| Überbetriebliche Pensionskassen | 4,33 | 4,33 | 6,32 | 3,20 | 3,42 | 3,61 | 3,61 |

| Betriebliche Pensionskassen | 10,59 | 10,59 | 6,48 | 2,86 | 3,73 | 4,03 | 4,00 |

Volatilität in %

| 3 Jahre p.a. | 5 Jahre p.a. | 10 Jahre p.a. | 15 Jahre p.a. | |

| Pensionskassen gesamt | 4,22 | 4,64 | 5,47 | 5,16 |

| Überbetriebliche Pensionskassen | 4,34 | 4,77 | 5,66 | 5,32 |

| Betriebliche Pensionskassen | 3,73 | 3,99 | 4,02 | 4,02 |

Asset Allocation in %

| Anleihen | Aktien | Immobilien | Sonstige | |

| Pensionskassen gesamt | 46,58 | 43,63 | 5,75 | 4,05 |

| Überbetriebliche Pensionskassen | 47,23 | 43,59 | 4,86 | 4,33 |

| Betriebliche Pensionskassen | 40,00 | 44,05 | 14,71 | 1,24 |

Kennzahlen der überbetrieblichen Pensionskassen nach Veranlagungstyp per 31.12.2025

letzte Änderung am 12.02.2026

Die Kennzahlen der überbetrieblichen Pensionskassen finden Sie in untenstehender Tabelle nach Veranlagungstyp aufgegliedert. Insgesamt unterscheiden wir fünf Veranlagungstypen von defensiv bis dynamisch.

Mehr dazuWelchem Veranlagungstyp eine Veranlagungs- und Risikogemeinschaft (VRG) zugeordnet ist, richtet sich nach ihrem Aktienanteil.

| Aktienanteil < 16 % | defensiv |

| 16 % ≤ Aktienanteil < 24 % | konservativ |

| 24 % ≤ Aktienanteil < 32 % | ausgewogen |

| 32 % ≤ Aktienanteil < 40 % | aktiv |

| 40 % ≤ Aktienanteil | dynamisch |

Performance in %

| year-to-date | 1 Jahr | 3 Jahre p.a. |

5 Jahre p.a. |

10 Jahre p.a. |

15 Jahre p.a. |

seit 31.12.1997 p.a. |

|

| defensiv | 4,23 | 4,23 | 4,50 | 2,30 | 2,48 | 2,82 | - |

| konservativ | 4,11 | 4,11 | 5,35 | 2,66 | 3,02 | 3,29 | 3,67 |

| ausgewogen | 4,64 | 4,64 | 6,42 | 3,26 | 3,26 | 3,36 | 3,65 |

| aktiv | 4,07 | 4,07 | 6,20 | 3,05 | 3,62 | 3,81 | 3,77 |

| dynamisch | 4,95 | 4,95 | 7,04 | 3,39 | 4,03 | 4,23 | 4,39 |

Volatilität in %

| 3 Jahre p.a. | 5 Jahre p.a. | 10 Jahre p.a. | 15 Jahre p.a. | |

| defensiv | 2,21 | 3,13 | 3,20 | 3,00 |

| konservativ | 2,87 | 3,58 | 4,49 | 4,19 |

| ausgewogen | 3,73 | 4,70 | 5,57 | 5,17 |

| aktiv | 4,68 | 4,90 | 5,90 | 5,66 |

| dynamisch | 5,27 | 5,68 | 6,86 | 6,52 |

Asset Allocation in %

| Anleihen | Aktien | Immobilien | Sonstige | |

| defensiv | 67,85 | 16,56 | 6,81 | 8,79 |

| konservativ | 64,75 | 24,54 | 4,83 | 5,88 |

| ausgewogen | 57,90 | 32,65 | 5,41 | 4,04 |

| aktiv | 44,24 | 45,47 | 5,09 | 5,20 |

| dynamisch | 38,41 | 56,42 | 3,87 | 1,30 |

Weitere Informationen zu Pensionskassen in Österreich

Häufig verwendete Fachbegriffe

Unter einem Aktieninvestment sind all jene Investments definiert, die keine Anleihen-, Darlehen-, Cash- oder Immobilieninvestments darstellen. Somit werden dem Aktienanteil sowohl das klassische Aktieninvestment als auch Hedgefonds, Rohstoffinvestments und dergleichen zugeordnet.

Mit Asset Allocation ist die Verteilung des veranlagten Vermögens auf verschiedene Arten von Veranlagungsklassen gemeint

Betriebliche Pensionskassen sind von einem Unternehmen bzw. Konzern ausschließlich für eigene Mitarbeiter gegründet worden. Im Gegensatz dazu gibt es auch überbetriebliche Pensionskassen, denen verschiedene Unternehmen beitreten können.

Pensionskassen sind jene Institute, die für Unternehmen Pensionszusagen umsetzen und unter staatlicher Aufsicht dafür sorgen, dass – ergänzend zum allgemeinen Pensionssystem – Zusatzpensionen ausgezahlt werden. Diese Pensionen werden landläufig auch Firmenpensionen genannt.

Diese Zusatzpension funktioniert nicht nach dem Umlagesystem, sondern wird individuell für jeden Begünstigten angespart (Kapitaldeckungsverfahren). Das einbezahlte Kapital wird an den Kapitalmärkten veranlagt. Dieses Kapital ist vor einem etwaigen Konkurs des Arbeitgebers gesichert.

Die Wertentwicklung des veranlagten Vermögens bezogen auf einen bestimmten Zeitraum wird Performance genannt. Gemessen wird die Performance durch eine standardisierte Methode auf Basis einer einheitlichen Formel (Modified Dietz).

Pensionskassen, die für Mitarbeiterinnen und Mitarbeiter unterschiedlicher Unternehmen Veranlagungs- und Risikogemeinschaften einrichten, sind überbetriebliche Pensionskassen.

Als Year-to-date wird die unterjährige Performance vom 31. 12. des Vorjahres zum jeweiligen Stichtag bezeichnet, am 30. 6. wäre das beispielsweise die Performance von sechs Monaten. Im Gegensatz dazu ist mit der 1 Jahresperformance immer ein Zeitraum von zwölf Monaten gemeint.

Pensionskassen fassen Gruppen von Begünstigten in mehreren Veranlagungs- und Risikogemeinschaften (VRG) zusammen. Jeder Pensionskassenvertrag wird so entsprechend seiner vertraglichen Eckpunkte in eine bestimmte VRG eingegliedert. Das Geld aller Anwartschafts- und Leistungsberechtigten einer VRG wird nach einer einheitlichen Veranlagungsstrategie mit gemeinsamen Veranlagungschancen und -risiken veranlagt. Unterschiedliche VRG können jedoch unterschiedliche Veranlagungsstrategien verfolgen. So wird das Veranlagungsrisiko innerhalb einer Pensionskassa ausgeglichen.

Mit dem Begriff Volatilität bezeichnet man die Schwankungsbreite einer Kursentwicklung. Demnach versteht man darunter eine Risikokennzahl, die Aufschluss darüber gibt, mit welcher Intensität eine Geldanlage in einem bestimmten Zeitraum schwankt. Die Volatilität wird erst nach 36 Beobachtungsmonaten dargestellt.